Fed, tỷ giá và nới room tín dụng của Việt Nam

Ủy ban Thị trường mở Liên bang Mỹ (FOMC) sẽ có cuộc họp kỳ cuối năm vào giữa tháng này. Đây là cuộc họp hết sức quan trọng mà các tín hiệu đưa ra sẽ phản ánh sâu sắc lập trường tiền tệ của Fed.

Tuy FOMC chưa chính thức nhóm họp, song dữ liệu kinh tế của Mỹ đã phần nào hé lộ những cơ sở cho các dự báo về chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed), không chỉ thể hiện trong đợt nâng lãi suất cuối cùng của năm, mà còn “vắt” qua năm sau.

Theo đó, trong bài phát biểu mới đây của Chủ tịch Fed, chúng ta thấy ông nhấn mạnh lại những ý như đã được giới đầu tư kỳ vọng trước đây, về việc tốc độ tăng lãi suất sẽ chậm lại từ tháng 12 này và lãi suất cao nhất (terminal rate) có thể sẽ cao hơn. Giới quan sát nhận diện các yếu tố chi phối chính sách tiền tệ của Fed khi Fed phân lạm phát lõi (core PCE) làm 3 cấu phần chính là: Hàng hóa lõi (core goods); Dịch vụ nhà ở (housing services); Dịch vụ lõi ngoài nhà ở (core services less housing).

Cụ thể, quan điểm của Fed về 3 cấu phần này như sau:

Lạm phát giá hàng hóa khả năng cao đã qua đỉnh và trend giảm sẽ tiếp tục trong các tháng tới khi (1) chuỗi cung ứng đã tương đối ổn định trở lại sau dịch (2) giá hàng hóa nhập khẩu đã giảm.

Lạm phát giá dịch vụ nhà ở vẫn tiếp tục tăng có thể kéo đến 2023 sau đó giảm dần do độ trễ trong phản ánh giữa giá nhà cho thuê mới và phản ánh vào PCE (lagging). Hiện tại giá cho thuê mới đã giảm đi đáng kể nên cấu phần lạm phát này sẽ giảm áp lực dần vào 2023.

Lạm phát dịch vụ lõi ngoài nhà ở chính là cấu phần Fed đang quan tâm vì cấu phần này chiếm hơn 50% tỷ trọng PCE lõi và là cấu phần quan trọng nhất quyết định xu hướng tương lai của lạm phát PCE lõi.

Đặc tính của cấu phần này là chi phí lương đóng góp lớn nhất vào chi phí hình thành nên các dịch vụ này. Do đó, thị trường việc làm và lương sẽ là yếu tố then chốt và Fed sẽ quan tâm đến các yếu tố liên quan việc làm và tiền lương để nhận định về hiệu quả của chính sách và độ thành công của việc kéo lạm phát về sát mục tiêu. Chính vì yếu tố này mà thị trường Mỹ phản ánh tiêu cực nhanh với 2 thông tin được công bố tuần trước là:

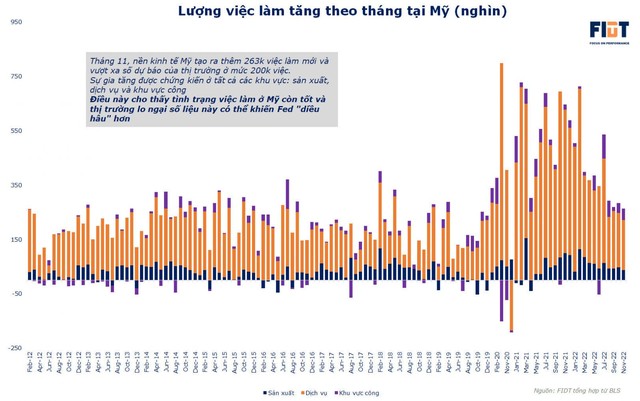

Thứ 1, số lượng việc làm tăng thêm trong tháng 11 là 263k việc làm mới, tuy đã giảm so với cuối 2021 đầu 2022 nhưng vượt xa kỳ vọng của giới đầu tư ở mức 200 nghìn. Việc làm mới được tạo ra ở cả khu vực tư nhân và khu vực công.

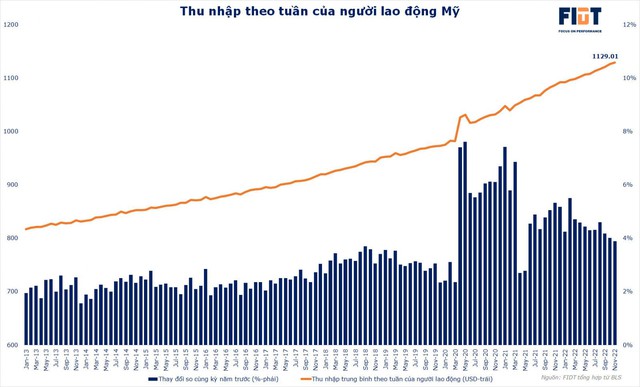

Thứ 2, thu nhập của người lao động tiếp tục gia tăng.

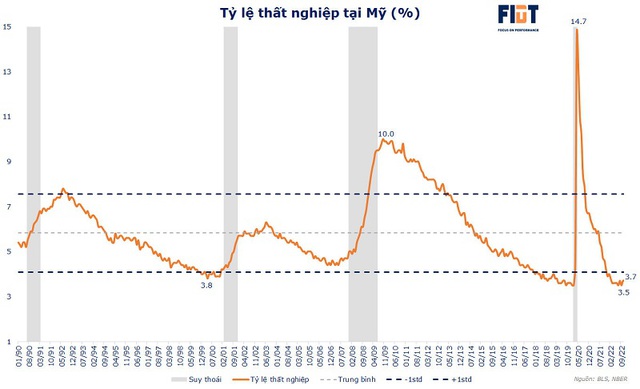

Qua đó, tỷ lệ thất nghiệp tại Mỹ ở mức 3,7% vẫn là mức thấp trong lịch sử. Điều này cho thấy áp lực lên lạm phát còn “tiềm ẩn”.

FIDT quan điểm rằng thị trường việc làm của Mỹ tuy vẫn rất mạnh nhưng Fed vẫn hạ nhiệt tốc độ tăng lãi suất ở mức 0,5% vào tháng 12 này vì bản thân Fed cũng thừa nhận độ trễ (lagging) của các chính sách tiền tệ và Fed cần tăng chậm lại để quan sát tác động. Và việc này sẽ giúp áp lực tỷ giá và lãi suất lên thị trường Việt Nam sẽ giảm đi so với giai đoạn trước.

Một chỉ báo khác hỗ trợ cho việc tình trạng việc làm Mỹ sẽ dần bị ảnh hưởng là triển vọng kinh tế đang xấu đi, phản ánh qua chỉ số đơn đặt hàng mới.

Theo đó, chỉ số này đã duy trì liên tục quanh vùng 50 hoặc thấp hơn cho thấy sự tăng trưởng sản xuất chững lại và có dấu hiệu sụt giảm. Điều này sẽ kéo theo tình trạng thị trường việc làm sẽ bắt đầu bị ảnh hưởng, chưa kể đến làn sóng sa thải đang diễn ra trong giới công nghệ Mỹ.

Về tình hình chống dịch của Trung Quốc, sau làn sóng biểu tình thì chính quyền Bắc Kinh đã có những động thái khá rõ về việc sẽ giảm nhẹ các hình thức chống dịch và dần mở cửa “reopening”. Điều này sẽ giúp việc đứt gãy chuỗi cung ứng toàn cầu tiếp tục được khắc phục.

Với Việc Nam thì việc Trung Quốc mở cửa sẽ xen lẫn những thuận lợi và bất lợi, nhưng những ảnh hưởng rõ ràng nhất sẽ là khách quốc tế từ Trung Quốc trở lại sẽ giúp ngành du lịch Việt Nam bùng nổ. Điều này chúng ta đã chứng kiến làn sóng du lịch “trả thù” ở các nước phương tây và du lịch nội địa.

Lưu ý rằng cán cân dịch vụ thường thâm hụt rất lớn và Việt Nam cần dòng vốn quốc tế từ du lịch này để bù đắp và khi khách du lịch Trung Quốc trở lại Việt Nam sẽ giúp cho cán cân thanh toán của Việt Nam đỡ áp lực hơn và có dòng tiền USD chảy vào.

Tỷ giá bán trong hệ thống ngân hàng và chợ đen đồng loạt giảm sâu cuối tuần qua từ (1) đồng USD hạ nhiệt trên phạm vi toàn cầu (2) dòng vốn chảy vào (inflow) làm giảm áp lực kết hợp với một số NHTM bán USD giảm áp lực tỷ giá.

Với việc cặp tỷ giá VND/ USD hạ nhiệt, NHNN sẽ có nhiều dư địa hơn trong các chính sách tiền tệ hỗ trợ nền kinh tế, đặc biệt là cung tiền và tín dụng.

Và thực tế với tỷ giá hạ nhiệt về dưới 24.000đ, vĩ mô ổn định mặc dầu lạm phát giá tiêu dùng đã bắt đầu gia tăng, triển vọng đã bắt đầu bị ảnh hưởng do nền kinh tế toàn cầu khi Việt Nam là một nền kinh tế có độ mở lớn đã bắt đầu hiện hữu, Việt Nam cũng đã và đang quyết tâm “về đích” các chỉ tiêu kinh tế 2022, quan trọng là hỗ trợ nền kinh tế để có đà tăng tốc ở 2023. Ngân hàng Nhà nước Việt Nam đã vừa có động thái điều chỉnh định hướng chỉ tiêu tín dụng lên thêm 1,5%-2% trên toàn hệ thống.

Nguyên tắc điều chỉnh tăng chỉ tiêu tín dụng cho các TCTD theo hướng, các TCTD có thanh khoản tốt hơn, lãi suất thấp hơn sẽ được tăng trưởng tín dụng cao hơn.

Thống đốc NHNN yêu cầu các TCTD cân đối vốn phù hợp để cấp tín dụng, tập trung vốn vào lĩnh vực sản xuất kinh doanh, nhất là lĩnh vực ưu tiên như nông nghiệp nông thôn, xuất khẩu, doanh nghiệp nhỏ và vừa, công nghiệp phụ trợ…, các động lực tăng trưởng theo đúng chủ trương của Chính phủ, Thủ tướng Chính phủ.

NHNN cũng nhấn mạnh việc mở rộng tín dụng đi đôi với việc kiểm soát rủi ro kỳ hạn để đảm bảo thanh khoản, an toàn hoạt động, đảm bảo khả năng chi trả cho doanh nghiệp và người dân, nhất là dịp Tết Nguyên đán.

Đây là thông tin tích cực trong bối cảnh nền kinh tế và các doanh nghiệp đang khát vốn như hiện nay. Với quan điểm và định hướng rõ ràng của NHNN, tín dụng sẽ khó có thể chảy vào các lĩnh vực phi sản xuất như bất động sản hay chứng khoán, song thực tế thị trường chứng khoán vẫn sẽ được hưởng lợi khi doanh nghiệp được hỗ trợ làm ăn, có thể tăng tốc tốt hơn, nguy cơ nợ xấu tăng do khát vốn giảm và dòng tiền theo nguồn vốn nới thêm, có thể tạm xem như “vốn mồi” sẽ giúp các nguồn vốn đầu tư trong nền kinh tế có động lực đầu tư, chi tiêu. Điều quan trọng là, điều kiện tiếp cận vốn cũng như chi phí vốn phải phù hợp với khả năng của doanh nghiệp.

Mặt khác điều này lại cũng là thách thức không nhỏ của các ngân hàng khi phải cân đối vốn, đảm bảo thanh khoản, hạ lãi vay, trong bối cảnh lãi huy động vẫn đang trong chiều hướng tăng và được thiết lập ở mặt bằng cao mới.

HUỲNH MINH TUẤN – Founder fidt.vn

Nguồn : cafef.vn